大硅片厂商前三季度动态 沪硅、奕斯伟、超硅、中欣、立昂微、普兴、神工、有研、环球晶圆等最新进展

大硅片厂商前三季度动态 沪硅、奕斯伟、超硅、中欣、立昂微、普兴、神工、有研、环球晶圆等最新进展

大硅片厂商前三季度动态 沪硅、奕斯伟、超硅、中欣、立昂微、普兴、神工、有研、环球晶圆等最新进展

半导体硅片作为最主要的半导体制造材料,是半导体器件的主要载体,下游通过对硅片进行光刻、刻蚀、离子注入等加工工序后用于后续制造。半导体硅片材料市场规模在半导体制造材料市场中一直占据着最高的市场份额,市场需求量很大。全球范围内的芯片短缺,以及晶圆厂建设,使硅片呈现出供不应求的状态。

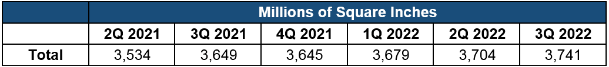

10月25日,SEMI SMG(Silicon Manufacturers Group)在其硅片行业季度分析报告中指出,2022年第三季度全球硅晶圆出货量创下3741百万平方英寸(MSI)的新纪录,比上季度增长1.0%,比去年同期的3649百万平方英寸增长2.5%。

图片来源: SEMI (www.semi.org), October 2022

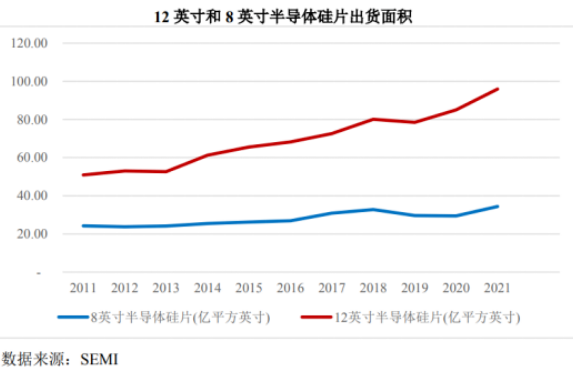

此前,根据SEMI统计,12英寸半导体硅片出货面积从94百万平方英寸扩大至9597.72百万平方英寸,市场份额从1.69%大幅提升至2021年的68.47%,成为半导体硅片市场最主流的产品。SEMI预计,2022年和 2023年,12英寸半导体硅片出货量仍将保持增长并突破百亿平方英寸规模,分别达到105.8亿平方英寸和108.76亿平方英寸。

需求旺盛的另一面是国产化率亟待提升。目前,国内12英寸大硅片国产化率仅10%,由于存在资金、技术、设备及认证等壁垒,国内硅片企业整体技术薄弱,产品多为8英寸及以下,12英寸大硅片的总体生产能力和规模有限,对进口依赖度很高。国内有生产12英寸大硅片的企业较少,主要有沪硅产业、立昂微、中环、中欣晶圆、奕斯伟、鑫晶等。

受益于产业链转移,前三季度国内大硅片企业动作频繁,多家企业积极扩产、融资、收购以及准备上市,全球龙头企业动态则隐含了行业景气度仍较高,以及未来的战略走向。

沪硅产业:同大基金二期共同出资扩产12吋硅片,三季度实现扭亏为盈

6月2日,上海硅产业集团股份有限公司(以下简称“沪硅集团”)旗下子公司上海新昇将出资15.5亿元,与大基金二期等多个出资方共同投资67.9亿元,在上海临港建设30万片集成电路用300mm(12英寸)高端硅片扩产项目。

这是继德国世创(Siltronic)、日本胜高(SUMCO)、中国台湾环球晶圆和韩国SK siltron四大国际巨头自去年10月陆续被曝光、宣布投资扩产300mm硅片后,中国大陆硅片玩家最新的扩产举动。

10月16日,沪硅产业披露2022年第三季度主要经营数据。前三季度,该公司实现营业收入约25.96亿元,同比增长约46.9%;实现归属于上市公司的扣除非经常性损益的净利润约8903.48万元,扭亏为盈。

西安奕斯伟:硅产业基地扩产项目于西安市高新区开工

6月14日,西安奕斯伟硅产业基地扩产项目于西安市高新区开工,奕斯伟硅产业基地目前拥有一座50万片/月产能的12英寸硅片工厂,已于2020年7月投产,为多家海内外晶圆厂提供抛光片和外延片。本次扩产项目投产后将进一步提升我国半导体硅产业技术实力,强化集成电路产业链综合竞争力。

上海超硅:完成新一轮股权融资,上市公司、赵振元博士等参投

2022年1月25日,上海超硅半导体股份有限公司宣布完成了新一轮的股权融资。本轮融资由多家机构、个人投资者联合投资,其中太极实业董事长赵振元博士参与了本轮投资。

据业内人士介绍,赵振元博士现任太极实业董事长、十一科技董事长,并任中国信息产业商会副会长兼新能源分会会长。赵博士先后参与了包括华虹、中芯国际、武汉长存、合肥长鑫、上海宏力等在内的国际、国内一流集成电路制造商、硅片制造商等在大陆建设的一系列重大集成电路工程,为集成电路产业做出了长期努力与杰出贡献,多次受到表彰与嘉奖。

此外,上市公司好利科技发布公告,其全资子公司杭州好利润汇私募基金管理有限公司参与投资设立的私募投资基金——合肥芯硅股权投资合伙企业(有限合伙)已完成对上海超硅半导体股份有限公司的投资事项。合伙企业以人民币800,000,006.28元认购上海超硅发行的股份49,291,436股。

中欣晶圆:大硅片项目10月28日竣工,备赴科创板

上半年,云杉资本完成对丽水中欣的股权投资。该项目已获得丽水国资、富浙资本、上海科创投、浦东科创投、中微半导体、上海自贸区基金等机构投资,本轮融资金额约33亿。8月29日,中欣晶圆申请科创板上市获受理,拟公开发行股票不超过16.77亿股,募资54.7亿元。

近日,丽水中欣晶圆董事长贺贤汉表示,丽水中欣晶圆外延项目预计于10月28日基本竣工,下个月把设备运入现场。该项目于2021年9月签约,同年11月正式开工,今年5月封顶。

据悉,丽水中欣晶圆外延项目总投资40亿元,是日本Ferrotec集团继中欣晶圆杭州项目之后单体在中国投资的第二大项目,将在经开区首期建设年产120万片8英寸(以特殊需求外延片为主)、年产240万片12英寸外延片,未来可扩产至8英寸年产240万片、12英寸年产360万片。

普兴电子:年产300万片硅外延片项目计划年底竣工,较原计划有所推迟

据河北长城网报道,河北普兴电子科技股份有限公司(以下简称“普兴电子”)搬迁项目8月底将实现核心工艺设备搬入条件,今年年底将全面竣工。此前,据《石家庄日报》报道,河北普兴电子搬迁项目计划于2022年9月竣工投产。

普兴电子副总经理郝东波介绍称,普兴电子搬迁项目是今年的河北省重点项目,一期占地130亩,总建筑面积7万平方米,总投资5亿元,主要建有生产车间、办公研发楼、动力站等。项目投产后,普兴电子将新购置各类外延生产及清洗检验设备共392台(套),达到年产300万片8英寸硅外延片、36万片6英寸碳化硅外延产品的生产能力。

立昂微:嘉兴公司2023年底12吋硅片产能达15万片/月

9月13日,立昂微在投资者互动平台表示,子公司金瑞泓微电子(衢州)有限公司目前已建成15万片/月(即年产180万片)的12英寸硅片产能,该部分产能为从单晶拉制环节至硅抛光片环节的完整产线,其中10万片/月(即年产120万片)在抛光片的基础上可加工为硅外延片,上述产能即属于公司2021年非公开发行股票的募投项目。公司在今年3月份收购了嘉兴国晶半导体(公司名称现已变更为金瑞泓微电子(嘉兴)有限公司),嘉兴公司规划产能仍在按计划推进中,预计将于2023年底形成第一期15万片/月的产能,该部分产能为从单晶拉制环节至硅抛光片环节的完整产线。

神工股份:首批8吋半导体硅片下线,可年产180万枚

1月18日下午,锦州神工半导体股份有限公司举办了8吋半导体硅抛光片产品下线仪式,这标志着公司半导体大硅片战略布局迎来了一个新的里程碑,向实现“半导体材料国产化”这一宏伟目标又迈进了坚实一步。

公司该项目的建成可实现8吋半导体硅片年产180万枚的生产能力,为客户稳定供应高品质大尺寸半导体硅片。这将有效填补国内半导体大硅片供应的行业短板,在一定程度上降低我国对于高品质硅片的进口依赖,并有助于下游企业大幅降低生产成本、增加产业竞争力,满足我国集成电路产业对基础材料的迫切要求,从而有望改变国内集成电路材料产业严重依赖国外的现状,为国家早日实现集成电路行业自主可控的战略性目标添砖加瓦。

有研半导体:国内最早从事半导体硅材料企业上市在即

上交所官网显示,有研硅在6月21日的审核状态显示“已问询”。科创板上市委员会定于6月28日上午9时召开2022年第54次上市委员会审议会议,届时将审议有研硅科创板IPO申请。

距离资本市场只差临门一脚,有研硅有望在麦斯克和上海超硅这两家竞争对手之前率先登陆资本市场。

10月24日,有研硅(688432.SH)发布招股意向书,公司拟首次公开发行1.87亿股,约占本次发行后公司总股本15%。初步询价日期为2022年10月27日,申购日期为2022年11月1日。此次冲击科创板,有研硅拟募资10亿元,用于建设集成电路用8英寸硅片扩产项目、集成电路刻蚀设备用硅材料项目以及补充流动资金。

上海合晶/麦斯克:重启A股IPO,已开启上市辅导

6月30日,中信证券披露了关于上海合晶硅材料股份有限公司首次公开发行股票并上市辅导备案报告。

2020年6月19日,上海合晶曾向上海证券交易所递交申请在科创板上市并获得受理,经审核问询后,双方尚未达成一致性的意见。鉴于该案已届审查期限,上海合晶同意保荐机构中国国际金融股份有限公司的建议,暂时撤回上市申请。

类似的,9月28日,证监会披露了关于麦斯克电子材料股份有限公司股票发行上市辅导备案报告。9月19日,国泰君安证券与麦斯克签署上市辅导协议。

据了解,这并不是麦斯克第一次闯关A股IPO。2021年5月26日,麦斯克曾向深交所申请在创业板上市并获得受理。不过,2022年6月30日,根据麦斯克自身发展规划,结合经营需要,经慎重考虑,保荐机构和麦斯克向深交所申请撤回首次公开发行股票并上市申请文件。深交所于2022年7月1日对麦斯克终止审查。

环球晶圆:前三季累计营收再创历史新高,长约订单已维持到2025年

环球晶圆发布公告称,公司九月合并营收达60.6亿元新台币,同比增长12.6% ,创单月历史第三高。 前三季累计合并营收突破500亿元大关,创下519亿元历史新高,更较去年同期增加14.4%,营运成果亮眼。

此外,环球晶圆董事长徐秀兰9月14日在“SEMICON Taiwan 2022国际半导体展”的展前记者会上表示,即便近期半导体业杂音不断,环球晶圆近期持续签订新长约,手上的长约已维持到2025年之后,价格没有特殊变化,也因长约稳定,整体看来“今年没问题”,目前也没看到先进制程客户要求暂缓拉货。

SK Siltron/信越化学/环球晶圆:发力第三代半导体晶圆

随着以新能源车为代表的下游需求激增,SiC和GaN等第三代化合物半导体逐渐成为各家厂商的必争之地。除部分第三代半导体晶圆龙头企业(如wolfspeed、II-VI、天岳先进等),传统大硅片龙头厂商仍在积极布局,以SK Siltron/信越化学/环球晶圆为代表的龙头企业,均公布了在第三代半导体领域的投资计划,包含对外投资、实现产量翻倍等。(详细可见大硅片龙头发力第三代半导体晶圆片)

2021年半导体行业迎来超级景气周期,硅片需求持续旺盛,全球半导体硅片出货面积达142亿平方英寸,同比增长14%,市场规模达140亿美元。硅片行业高度集中,5大厂商(信越、Sumco、Siltronic、环球晶圆、SK Siltron)市场份额接近90%。

受益于产业链转移,2021年中国国内半导体材料销售额近120亿美元,同比增长22%,半导体材料产业迎来新一轮上升周期,大硅片占据重要份额。国内代表性企业沪硅产业、立昂微、中环、中欣晶圆、奕斯伟、鑫晶等纷纷扩充200mm与300mm硅片产能。2022年上半年市场火热,龙头企业的200mm硅片产能利用率高,300mm硅片产品的销量增长显著。

自动驾驶、AI等新兴产业将给半导体及大硅片带来哪些机遇?全球经济的不确定性,如何影响半导体硅片需求变化?美国芯片法案对国内半导体产业链将有哪些影响?企业该如何未雨绸缪,应对新一轮的机遇与挑战?

转载微信公众号:半导体行业观察

声明:本文版权归原作者所有,转发仅为更大范围传播,若有异议请联系我们修改或删除:zhangkai@cgbtek.com